Po novoročním půstu se hypotečním bankám opět pozvolna začínají hýbat obchody. V rámci statistik Fincentrum Hypoindexu bylo zaznamenáno patrné meziměsíční zlepšení ve všech kategoriích mapujících obchodní výsledky hypotečních bank. Jenže leden byl z pohledu bank jednoznačným propadákem a únorové statistiky také daleko zaostávají za čísly z předchozích let. Stále platí, že klienti se na pobočky bank pro nové úvěry příliš nehrnou.

Celkově v únoru 2009 vyřídily hypoteční banky 3 204 nových smluv v celkovém objemu 5,57 miliardy korun. Pozitivním zjištěním je také fakt, že kromě rostoucího počtu a objemu poskytnutých úvěrů meziměsíčně vzrostla také průměrná částka hypotéky, která v únoru činila 1 739 468 korun.

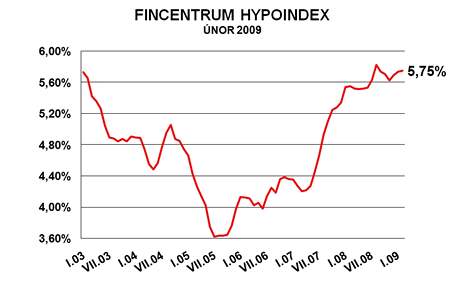

Úrokové sazby

Průměrná úroková sazba všech poskytnutých hypoték bez rozdílu fixace v únoru letošního roku stagnovala. V meziměsíčním srovnání vzrostla hodnota souhrnného Fincentrum Hypoindexu o pouhou jednu setinu procentního bodu na 5,75 %. Na chlup stejný pohyb, o jeden bazický bod vzhůru, vykázaly v letošním únoru také hypotéky s jednoletou dobou fixace, jejichž úroková sazba vzrostla na 5,94 %. Kdo si však v meziměsíčním srovnání polepšil, byli "únoroví klienti" se sjednanou dobou fixace na pět let. Průměrná úroková sazba těchto hypoték meziměsíčně klesla o 6 setin procentního bodu na 5,58 %.

Stejně jako v uplynulých měsících, také v únoru byl propastný rozdíl v průměrné částce úvěru v závislosti na zvolené době fixace. Klienti s krátkou fixací čerpali v průměru úvěr v hodnotě přesahující dva miliony korun (2,073 milionu korun), zatímco klienti s pětiletou dobou fixace si z banky odnesli v průměru 1,528 milionu korun.

Budoucí vývoj úrokových sazeb nelze v současnosti jednoznačně odhadnout. Někteří odborníci tvrdí, že konkurenční boj a klesající úrokové sazby na mezibankovním trhu přimějí banky v následujících měsících snižovat úrokové sazby hypoték.

Druhá část názorového spektra prostor pro snižování úrokových sazeb na trhu nevidí a spíše predikuje dlouhodobý růst úrokových sazeb. Těžko za stávající situace dávat jakákoliv doporučení krom jediného, a tím je zesílené doporučení vybírat mezi jednotlivými poskytovateli hypoték opravdu pečlivě. Rozdíl v konečné úrokové sazbě může představovat 0,5 až 1 procentní bod.

Kde lze aktuálně ušetřit?

Klienti Komerční banky mají nyní možnost získat zvýhodněnou a navíc garantovanou úrokovou sazbu na úrovni 4,99 %. Nabídka se vztahuje na hypotéku Klasik (maximální výše hypotéky odpovídá 85 % hodnoty zastavované nemovitosti). Podmínkou je sjednání hypotéky s dobou fixace na pět a více let a podání žádosti v období od 16. března do 30. dubna 2009.

Trvalou - 100% - slevu na poplatku za zpracování nabízí na českém trhu mBank, Raiffeisenbank, Česká spořitelna a paušální poplatek ve výši 2 900 korun účtuje klientům Komerční banka. Navíc řada bank neúčtuje klientům poplatek za vyřízení hypotéky, pokud se rozhodnou novým úvěrem refinancovat svou stávající hypotéku.

Novinky na hypotečním trhu

Hypoteční banka představila veřejnosti novinku s názvem Hypotéka po webu, díky které klient drtivou většinu administrativy spojenou s vyřízením hypotéky zvládne z domova prostřednictvím internetu. Klient si nastaví hlavní parametry své hypotéky a ty následně spolu s osobními údaji odešle do banky, čímž si vytvoří své přihlašovací údaje pro budoucí komunikaci s bankéřem, který bude hypotéku zpracovávat.

V dalším kroku klient vyplní žádost o hypotéku a doloží požadované dokumenty, které může poslat do banky elektronicky nebo poštou. Po obdržení veškerých potřebných dokumentů banka hypotéku schválí. Klient dostane hypoteční smlouvu elektronicky a je vyzván k jejímu podpisu na předem vybrané pobočce.

Komerční banka od 31. 3. 2009 začne ke svým hypotékám nabízet možnost uzavření pojištění schopnosti splácet. Klient si může vybrat z několika variant. Kromě pojištění pro případ smrti a plné invalidity si může sjednat i pojištění proti pracovní neschopnosti a v komplexní variantě též pro případ ztráty zaměstnání.

| Souhrn za únor | |||

| Doba fixace úrokové sazby | všechny fixace | 1 rok | 5 let |

| Hypoindex | 5,75 % | 5,94 % | 5,58 % |

| Změna oproti minulému měsíci (b. p.) | 1 | 1 | -6 |

| Průměrná výše hypotéky (tis. Kč) | 1 739 | 2 073 | 1 528 |

| Měsíční splátka 1mil. hypotéky na 20 let (Kč) | 7 019 | 7 127 | 6 921 |

| Měsíční splátka 1mil. hypotéky na 15 let (Kč) | 8 303 | 8 403 | 8 211 |

| Účelovost úvěrů: | |||

| Podíl úvěrů na koupi na celkovém počtu úvěrů | 62 % | 67 % | 60 % |

| Podíl úvěrů na výstavbu na celkovém počtu úvěrů | 20 % | 18 % | 18 % |

| Podíl ostatních úvěrů na celkovém počtu úvěrů | 18 % | 15 % | 22 % |

Metodika ukazatele Fincentrum Hypoindex: Fincentrum Hypoindex hodnotí vývoj cen hypoték v čase. Je to vážená průměrná úroková sazba, za kterou jsou poskytovány v daném kalendářním měsíci nové hypoteční úvěry pro fyzické osoby. Vahami jsou objemy poskytnutých úvěrů. Vstupní data pro výpočty poskytují tyto banky: Česká spořitelna, ČSOB, GE Money Bank, Hypoteční banka, Komerční banka, Raiffeisenbank, UniCredit Bank, Volksbank CZ a Wüstenrot hypoteční banka.

Podmínky užívání ukazatele Fincentrum Hypoindex: Fincentrum Hypoindex je možné volně šířit pouze s označením "FINCENTRUM HYPOINDEX" a uvedením zdroje "Hypoindex.cz" (v případě internetových médií s aktivním proklikem na http://www.hypoindex.cz/).

Více si přečtěte na Hypoindex.cz.