Pracovníci bank mají na vyhotovování smluv vlastní šablony, kam pouze doplňují určité informace, jako je hlavička nebo individuální smluvní podmínky – tedy například výše úvěru a úroková sazba, podmínky čerpání atd. Stačí tedy chvilka nepozornosti a chyba je na světě. Ta pak může problém vyvolat tehdy, když není klientem anebo pracovníkem banky ještě před podpisem smlouvy odhalena.

Není chyba jako chyba

Častým místem, kde se při vyhotovování smluv chybuje, jsou jména a příjmení klientů, jejich adresy a rodná čísla. Překlepy v této části smlouvy však klienti odhalí velice snadno ještě před jejím podpisem.

Horší to však bývá například s popisem nemovitosti, kde se mohou objevit chyby v parcelních číslech. Klienti této části obvykle nevěnují velkou pozornost, a tak smlouvu s chybně identifikovanou nemovitostí podepíší. Zatímco u zástavních smluv na takové pochybení upozorní katastr nemovitostí, u úvěrových smluv se na to někdy vůbec nepřijde.

Špatně uvedená informace, která může klienta velmi mrzet, je výše úrokové sazby. Zejména v době jejich změn (což obvykle bývá na konci měsíce) se stává, že úvěrový pracovník do smlouvy vepíše nově platnou úrokovou sazbu, nikoliv tu, na které se dohodli. Pakliže klient takovou úvěrovou smlouvu podepíše, nezachrání ho prakticky nic. Banky v těchto případech nejsou přístupné k dodatku smlouvy, a klient tedy musí tuto úrokovou sazbu po dobu její fixace respektovat.

Čerpání úvěru – častý kámen úrazu

Čerpání hypotečního úvěru je nejzáludnějším momentem celého hypotečního procesu. Jde o převedení úvěrových prostředků na předem daný účet (nejčastěji na účet prodejce nemovitosti), a to po splnění bankou specifikovaných podmínek. Nejsou-li tyto podmínky splněny, banka peníze nepřevede.

Mezi obvyklé podmínky čerpání patří doložení nejrůznějších dokumentů, jako je např. potvrzení o zaplacení vlastních prostředků, kopie pojistné smlouvy k nemovitosti s vinkulací ve prospěch banky a podobně. Je-li tedy v podmínkách čerpání uveden dokument, který není možné doložit (třeba proto, že zatím neexistuje), je problém na světě. Klientovi, který včas nevyčerpá svoji hypotéku, mohou vzniknout významné škody. Některé kupní smlouvy totiž obsahují za pozdní zaplacení kupní ceny vysoké sankce. Nepozornost při čtení úvěrové smlouvy vás tedy může vyjít velice draho.

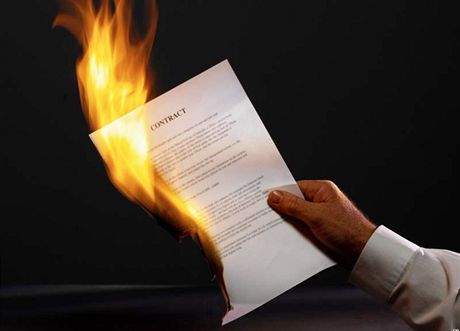

Dodatek ke smlouvě většinou platí klient

Většinu chyb ve smlouvě lze napravit sepsáním dodatku. Jeho vyhotovení je ale zpoplatněno dle sazebníku příslušné banky (v řádu několika tisíc korun). Záleží vždy na konkrétní domluvě, avšak neuzná-li banka své pochybení, nakonec vyhotovení dodatku zaplatí sám klient. Je také potřeba počítat s tím, že než dojde k podpisu dodatku, může uplynout několik dní, které nám mohou chybět pro včasné zaplacení kupní ceny. Je proto lepší se nespoléhat na to, že případným dodatkem naši nepozornost napravíme.

Buďte pozorní a raději se třikrát zeptejte

Než dojde k podpisu úvěrové smlouvy, lze od banky získat s dostatečným předstihem její návrh. Právě tak pracují hypoteční makléři: smlouvy získají elektronicky a mohou vše několikrát zkontrolovat. Pakliže si hypotéku vyřizujete na vlastní pěst, zeptejte se pracovníka banky, zda-li vám smlouvu může poslat na email. Všechny články smlouvy si v klidu projděte, a nebude-li vám cokoliv z toho jasné, ptejte se. Je lepší si nechat věc třikrát vysvětlit než podepsat něco, čemu nerozumíte.