Hypoteční úvěr můžeme stručně charakterizovat tak, že jde o dlouhodobý finanční závazek, většinou se splatností okolo 20 až 30 let, je vždy zajištěn nemovitostí a může být poskytnut pouze účelově, tedy na řešení bytových potřeb. Jedna z prvních otázek při úvahách o hypotečním úvěru by tedy měla znít: Budu schopen úvěr pohodlně splácet po celou dobu?

1. krok Princip bezpečné hypotéky

Zdravé finanční plánování říká, že bychom za náklady spojené s bydlením měli vydat nejvýše 40 až 50 procent měsíčního příjmu domácnosti.

Princip bezpečné hypotéky tkví v minimálním povinném měsíčním zatížení. Jinými slovy: chceme minimalizovat měsíční splátku pomocí prodloužení splatnosti úvěru. Cílem však není splácet úvěr po dobu 30 let. Díky nižší měsíční splátce máme větší prostor pro systematickou tvorbu rezervy pro neočekávané výdaje a pro dřívější mimořádné splacení úvěru, například ke konci 20. roku. Bezpečná hypotéka příliš „neždímá“ domácí rozpočet a v případě propadu v příjmech domácnosti nejenže splácíme bance tu nejnižší možnou měsíční částku, ale hlavně máme rezervy, z nichž můžeme čerpat.

Další otázka zní: Máme použít všechny vlastní zdroje a načerpat o to menší hypotéku? V prostředí rekordně nízkých úrokových sazeb doporučuji použít k úhradě kupní ceny maximálně 15 procent vlastních zdrojů a zbytek volných prostředků odložit takovým způsobem, aby generovaly rozumný výnos. Hlavním cílem rezerv je mít kam sáhnout v případě neočekávaných výdajů.

Modelový příklad – bezpečná hypotéka Rodina Kovalových se dvěma mladšími dětmi se rozhodla pro koupi bytu za tři miliony korun. Mají k dispozici 700 tisíc korun z prodeje zděděného pozemku. Čisté příjmy mají: manžel 30 tisíc a manželka 20 tisíc korun. Vstupní údaje:

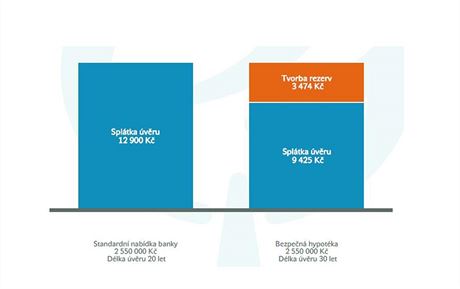

Představou žadatele je, že úvěr bude splacen za 20 let. Při splatnosti 20 let činí měsíční splátka 12 900 korun. Při prodloužení splatnosti na 30 let je měsíční splátka 9 425 korun. Rozdíl mezi splátkami činí 3 474 korun. A právě s touto částkou lze navíc disponovat v případě 20leté splatnosti, 3 474 korun mohou Kovalovi pravidelně odkládat stranou do rezervy. Sice měsíčně stále platí 12 900 korun, ale liší se struktura platby. |

Při dodržení platební morálky bude hypotéka se splatností 20 let komplet umořena. Zatímco jistina hypotéky se splatností 30 let bude ještě dosahovat výše 1 024 339 korun.

K tomu však musíme připočíst výši rezervy po 20 letech, která bude činit 1 324 165 korun. Vzhledem k tomu, že hodnota rezervy je vyšší než výše jistiny u hypotéky, můžeme po 20. roce celý hypoteční úvěr mimořádně umořit.

Hypoteční úvěr se splatností na 30 let a tvorbou rezervy je finančně efektivnější. Jinými slovy je méně nákladný a méně přeplatíme oproti běžné 20leté variantě, celkem o 328 387 korun. Tato finanční efektivita je dána především pozitivním rozpětím mezi úrokovou sazbou hypotečního úvěru a zhodnocením rezervy. Dále do kalkulace promlouvají i vyšší daňové úlevy ze zaplacených úroků v případě 30leté hypotéky. Neopominutelným efektem tohoto řešení jsou bezpečí a větší svoboda.

Jakmile přijde nějaký výpadek v příjmu domácnosti, tak Kovalovi nemusí každý měsíc posílat splátku ve výši 12 900, ale pouze 9 425 korun. Tvorba rezervy je dobrovolná a mohou ji kdykoliv stopnout. Minimalizují tedy povinné měsíční zatížení domácnosti. V případě neočekávaných problémů navíc systematicky tvoří rezervu, takže mají do čeho sáhnout.

Předpokládám, že nemusím zmiňovat, že pokud máme nastavenou splatnost na 20 let, tak už nemusí být v rozpočtu domácnosti prostor pro tvorbu rezerv.

2. krok Ochrana příjmu před nečekanými situacemi

Při sjednávání úvěru na pobočkách bank pravděpodobně uslyšíme, že potřebujeme jejich životní pojištění nebo pojištění proti schopnosti splácet. Otázka tedy zní: Je rozumné myslet na zadní vrátka?

Ano, ale i to je dobré naplánovat a promyslet, nejlépe individuálně, mimo banku. Přitom je dobré vědět, že až na výjimky nemusíme k hypotečnímu úvěru sjednávat žádné pojištění životního charakteru. Pokud se ho však rozhodneme sjednat, principy, ze kterých vycházíme, jsou poměrně jednoduché.

Pro dlouhodobé nebo trvalé výpadky příjmu, například pro případ úmrtí či invalidity, je vhodné využít adekvátně nastavené životní pojištění. Na krátkodobé výpadky příjmu, například při ztrátě zaměstnání či pracovní neschopnosti, využíváme rychle dostupných rezerv. Kombinací likvidních rezerv a životního pojištění dosáhneme výrazně menší nákladovosti.

Modelový příklad – ochrana příjmů Vstupní údaje: Rodina se dvěma dětmi do pěti let ON: 30 let, pracuje jako manažer v obchodní společnosti, čistý příjem 30 tisíc korun měsíčně

Měsíční výdaje domácnosti: 35 tisíc korun

|

Vzhledem k tomu, že rodina má disponibilní rezervu ve výši 200 tisíc korun, nemusíme řešit příčiny, které mají za následek krátkodobý výpadek příjmu. Jde například o ztrátu zaměstnání nebo pracovní neschopnost. Navíc rodině pomohou i různé sociální dávky (příspěvek při pracovní neschopnosti, nemocenská, podpora v nezaměstnanosti). Optimální výše takové rezervy může být například dvojnásobek měsíčních příjmů domácnosti nebo šestinásobek povinných měsíčních výdajů domácnosti.

Dlouhodobý výpadek příjmu může nastat i v důsledku úmrtí nebo invalidity. Pro eliminaci dopadů v případě úmrtí živitele domácnosti je vhodné sjednat pojištění úmrtí. Pokud jsme dlouhodobě v pracovní neschopnosti, získáme nárok na invalidní důchod ze strany státu. A právě rozdíl mezi výší invalidního důchodu a původního příjmu je vhodné dorovnat do plánovaného konce produktivního věku. V zájmu získání rozumného poměru ceny a výkonu nemusí Kovalovi dorovnávat připojištěním invalidity celý původní příjem, ale mohou si vystačit s dorovnáním úrovně výdajů domácnosti.

Jak se pojistitKalkulace ON:

Kalkulace ONA

|

3. krok Metodika a požadavky banky

Při výběru banky a hypotéky bychom se neměli rozhodovat jen podle úrokové sazby. V rozhodovacím procesu je sazba až na třetím, nebo čtvrtém místě. Základem jsou metodické požadavky.

Banka obvykle nejprve zkoumá bonitu žadatele, respektive schopnost splácet. Musíme prokázat naše příjmy ze zaměstnaneckého poměru nebo z daňového přiznání, zda pracujeme na dobu určitou, nebo neurčitou.

Banka se bude zajímat i o další informace. Dostáváme mzdu v hotovosti, či na účet? Jaká je naše platební morálka? Dosáhneme na danou výši úvěru? Jsme občané České republiky, nebo jsme cizí státní příslušníci? A pokud jsme cizí státní příslušníci, odkud pocházíme? Na základě jakého povolení žijeme v ČR?

Dalším kritériem výběru je náš záměr, tedy zda úvěr využijeme pouze na koupi, rekonstrukci, či kombinaci obojího a zda jde o nemovitost v osobním, či družstevním vlastnictví.

Na základě těchto informací by nám v bance měli dát vědět, zda u nich úvěr dostaneme, či nikoli. Určitě je dobré se poptat v několika finančních institucích. Ale pokud všude dostaneme zamítavou odpověď, mělo by to pro nás být jasným signálem, že na splácení hypotéčního úvěru nemáme dostatečnou bonitu.

4. krok Nákladovost úvěru

Teprve nyní začínáme vybírat banku podle nákladovosti. Do nákladovosti úvěru nejvíce promlouvá úroková sazba a dále pak poplatková struktura a další doprovodné produkty, které mohou být podmínkou sazby.

Nákladovost hypotečního úvěru měříme pouze na fixační období, jelikož nevíme, co bude následovat. Při výpočtu celkové nákladovosti se nestačí orientovat pouze na celkovou měsíční platbu, ale musíme také zahrnout, jaká bude výše jistiny ve výročí fixace, tedy jakou část úvěru bude ještě třeba splatit.

Téměř všechny banky poskytující hypoteční úvěry nabízejí úrokové sazby „od“. Bombardují nás pohádkovými sazbami, ale pokud si jejich nabídky očistíme od úvěrových pojištění, kreditní karty nebo vysokých nároků na vlastní zdroje, vyjde nám průměrný návrh.

Poplatková struktura je dnes relativně příznivá. Průběžné poplatky, například vedení běžného či úvěrového účtu, se již neúčtují. Zůstaly pouze počáteční poplatky, jako je například poplatek za odhad nemovitosti, za zřízení úvěru či za možnost tzv. čerpání na návrh na vklad zástavní smlouvy, kdy není nutné čekat, až katastrální úřad povolí vklad zástavního práva.

Ve většině případů navíc zaplatíme pouze některé z uvedených poplatků, či žádné. Do jisté míry to závisí na akčních nabídkách. Některé banky umí klientům poskytnout takovou sazbu, kde je jedinou podmínkou vedení běžného účtu v dané bance. V takovém případě hovoříme o tzv. čisté sazbě. Abychom mezi sebou mohli jednotlivé hypoteční nabídky porovnávat, musíme je všechny převést na společného jmenovatele, tedy na čistou úrokovou sazbu.

Do celkové nákladovosti musíme započítat pojištění nemovitosti, které je jednou ze základních podmínek. A případně další produkty banky, které jsme si k naší hypotéce přiobjednali (úvěrová pojištění, kreditní karty, nejrůznější „prémie“ apod.).

5. krok Termíny a doba vyřízení

Provedli jsme analýzu svých možností, naplánovali tvorbu rezerv, nastavili jsme ochranu příjmu, vybrali banku a podepsali úvěrovou smlouvu. Ale tím nic nekončí. Nyní nás čeká splnění podmínek čerpání a hlavně dodržení řady dalších termínů. Musíme kontrolovat, dokdy máme podepsat kupní smlouvu, do jakého termínu od podpisu kupní smlouvy musíme načerpat úvěr atd.

Jakmile provedeme úhradu kupní ceny, jsme povinni plnit následné podmínky banky. Mezi ty nejčastější patří doložení informace o tom, že se řádně zapsala zástavní a kupní smlouva do katastru nemovitostí. Může se stát, že bude nutné plnit i další podmínky spojené s konkrétním případem. Celý proces vyřízení by měl trvat v průměru tři až pět týdnů. V případě, že chcete předejít nepříjemným starostem, je užitečné využít služeb nezávislého finančního poradce.

Osobní finance pro snažší životiDNES.cz jsme tedy rozšířili o osobní.finance.iDNES.cz , kde si vyberte z nejširší nabídky finančních produktů v ČR vhodných pro každou životní etapu i situaci. Služba je dostupná samoobslužně on-line, telefonicky, na 46 pobočkách nebo za asistence 2567 kompetentních poradců. Přejděte přímo do: Bankovnictví: Účty Karty Spoření Termínové vklady Investice Půjčky Hypotéky Penze Pojištění: Životní pojištění Majetkové pojištění Povinné ručení, Utility: Plyn Elektrina Levné volání |