Ke správnému hospodaření s penězi patří nejen kontrola výdajů, ale také správná tvorba rezerv. Každá domácnost by si je měla tvořit pro očekávané, ale i neočekávané události. Jaký je mezi nimi rozdíl?

Mezi ty očekávané události patří například dovolená u moře, pořízení nového auta, mimořádná splátka hypotéky, startovné do života pro děti nebo odchod do důchodu. Naopak neočekávanou událostí je vše, s čím nepočítáme a co může neplánovaně odčerpat naše finance, třeba rozbitý automobil, ztráta zaměstnání nebo dlouhodobá nemoc.

Jak zkrotit rodinné výdaje

Máte pocit, že rezervy není z čeho tvořit? Abyste si byli jisti, bude potřeba trocha kupeckých počtů. Postavte proti sobě průměrné měsíční příjmy a průměrné měsíční výdaje domácnosti. Ideálně by měl vyjít nezáporný výsledek. A to, co zbude, si odkládejte pro „strýčka Příhodu“.

Nepřehlédněte |

Nejlepší ale bude, když se nespokojíte jen s jedním číslem. Svým výdajům se podívejte blíže na zoubek. Jak na to, čtěte zde. Rozdělte je na nezbytné, které potřebujete pro běžné fungování domácnosti, a na ty, které můžete vypustit, třeba výdaje za kino či restaurace.

Jak na odkládání volných prostředků

Z každého měsíčního příjmu byste měli být schopni odložit 25 procent. Z toho by 10 procent mělo směřovat do rezervy na stáří a 15 procent na všechno ostatní. Pro někoho může být odkládání čtvrtiny čistého příjmu nereálné. Pak se vraťte k bilanci a řekněte si, s jakou částkou alespoň začnete. Alespoň 500 korun by měl být schopen najít téměř každý.

Tvořit rezervy a odkládat volné prostředky vyžaduje disciplínu a osvojení správných návyků. Nejlépe funguje, když si nastavíte trvalý příkaz pár dnů poté, co vám přijde mzda na účet. Po několika měsících ani nevíte, že peníze někam posíláte. Řada lidí si také oblíbila, že každý večer vhodí všechny drobné do prasátka. Po šesti měsících nebo po roce prasátko vysypejte a schválně spočítejte, kolik jste naspořili.

Pokud se vám podaří každý měsíc ušetřit, začněte si vytvářet čtyři druhy rezerv.

1. Pohotovostní rezerva tvoří alespoň trojnásobek měsíčních výdajů

Pro neočekávané výdaje byste si měli naspořit pohotovostní rezervu. Optimálně se pohybuje ve výši trojnásobku až šestinásobku nutných měsíčních výdajů. Nepatří do polštáře, ani do hrníčku, ale chybu neuděláte se spořicím účtem.

2. Krátkodobá rezerva na dovolenou či velké nákupy

Jakmile se vám podaří vytvořit pohotovostní rezervu, vyplatí se mít i rezervu krátkodobou. Ta je obvykle zaměřena na jeden rok. Peníze je užitečné ukládat na spořicí účet. Jejím cílem bývá příprava peněz na dovolenou nebo vánoční nákupy.

3. Střednědobá rezerva pro větší výdaje

Střednědobý horizont znamená období okolo pěti let. Cílem střednědobé rezervy bývá příprava na svatbu, narození dítěte, nákup auta či nemovitosti, rekonstrukce stávající domácnosti, mimořádná splátka hypotéky nebo cesta kolem světa.

Nespoléhejte se už jen na spořicí účet. Pro výběr správné spořící či investiční příležitosti bude záležet na tom, zda už máte něco naspořeno, kolik můžete měsíčně dávat bokem nebo jak jste tolerantní k riziku. Ideální je své portfolio namíchat. Vhodnou kombinací spořicího účtu, stavebního spoření a vyváženého portfolia podílových fondů určitě nic nezkazíte.

4. Dlouhodobá rezerva jako příprava na stáří

Dlouhodobá rezerva obvykle překračuje horizont pěti let a typickým cílem je příprava na stáří, startovné do života pro děti nebo předčasné splacení hypotéky.

Investovat můžete začít s pár stovkami |

Pokud odkládáte peníze i v řádu desítek let, nemusíte se držet při zemi. Při investování lze podstoupit i určité riziko, které je vyvážené výrazně vyšším potenciálem zhodnocení. Pro běžného smrtelníka je vhodným nástrojem rozumně poskládané dynamické portfolio z podílových fondů.

Obecně platí, že v dlouhodobém horizontu bychom měli investovat zejména do majetkových aktiv (akcie, nemovitosti, komodity). Chcete koupit nemovitost a pronajímat ji? Proč ne, ale připravte se na to, že i s tímto typem investice jsou starosti a existují určitá rizika. Libujete si ve zlatě, umění nebo diamantech? Klidně využijte i tato aktiva, ale nezapomeňte, že každá investice má svá pro a proti.

Využít na 15 let stavební spoření nebo spořicí účet nedává smysl. Pokud nemáte své prostředky dlouhodobě v majetkových aktivech, jejich hodnotu sníží inflace.

Příklad Jak to může vypadat v praxi

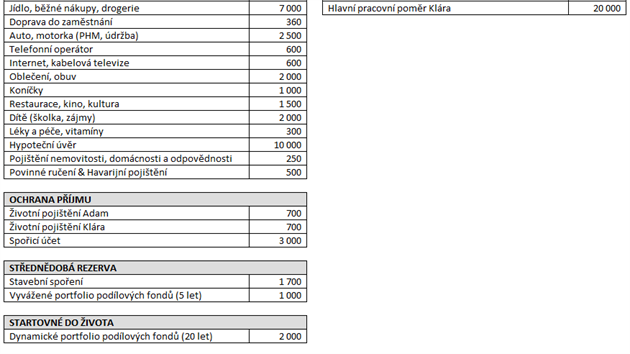

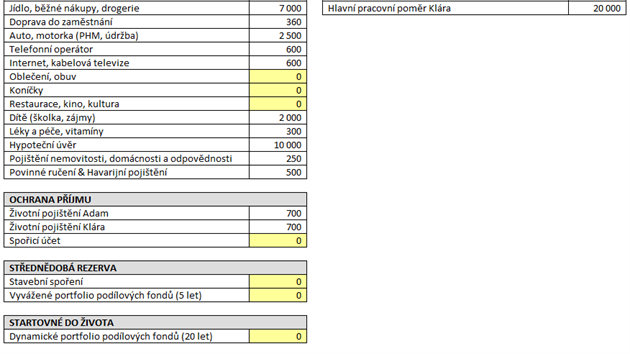

Adamovi a Kláře je kolem třiceti let a mají jedno čtyřleté dítě. Dohromady měsíčně vydělají 50 tisíc korun (Adam 30 tisíc, Klára 20 tisíc korun). Jejich pravidelné měsíční výdaje se pohybují kolem 38 tisíc korun, z toho povinné výdaje činí 30 tisíc korun.

Vzhledem k příjmům si vytvořili pohotovostní rezervu ve výši tří měsíčních povinných výdajů (30 tisíc korun). Optimální pohotovostní rezerva na spořicím účtu nyní činí 90 tisíc korun.

Za pět let by chtěli rekonstruovat byt a ušetřit si na dovolenou u moře. Krátkodobou a střednědobou rezervu proto rozložili mezi spořicí účet (3 000 korun), stavební spoření (1 700 korun) a vyvážený podílový fond (1 000 korun). Měsíčně posílají na jednotlivé účty celkem 5 700 korun.

Vzhledem k současným úrokovým sazbám dominuje u krátkodobé a střednědobé rezervy spořicí účet. Jeho výhodou je fakt, že peníze mají manželé ihned k dispozici, nevýhodou je velice nízký výnos. Alespoň malého výnosu mohou dosáhnout pomocí stavebního spoření, které lze po šesti letech vybrat s maximální výší státní podpory. Portfolio z podílových fondů představuje doplněk ke spoření, vyvážené portfolio je z poloviny tvořeno dluhopisovými fondy a z poloviny akciovými. Podílové fondy znamenají vysokou likviditu a zároveň i možnost potenciálně vyššího zhodnocení oproti spořicímu účtu.

V dlouhodobém měřítku se snaží připravit dceři startovné ke dvacetinám a spořit si na penzi cestou doplňkového penzijního spoření a dynamického portfolia podílových fondů. Zvolili dynamickou strategii, která je nejčastěji reprezentována složením v poměru 80:20. Tedy 80 % portfolia je v akciových, komoditních či realitních fondech a 20 % v dluhopisových fondech. V dlouhodobém horizontu 10 a více let má smysl podstoupit určitá rizika s možností dosáhnout vyšší výnos (okolo 5 % ročně).