Zlato nemusí mít každý investor v oblibě, jelikož co člověk, to jiný vztah k výnosu a riziku a jiný názor na budoucnost světové ekonomiky. Ale často se objevují kritiky na zlato, které jsou nelogické a někdy se zakládají na nesprávných údajích.

Kolik investice vynesou?Zadejte, do čeho a kolik chcete investovat. Online výpočet najdete zde» |

Analytik Martin Mašát se ve svém článku staví kriticky k investicím do zlata. Zlato má podle něj řadu nevýhod: přináší záporný výnos, trpí nízkou likviditou, neslouží dobře k diverzifikaci, je v nepřízni centrálních bank a je vystaveno riziku technického pokroku v těžbě, který jej může znehodnotit (celý článek nazvaný „Potěmkinova příležitost: šest minusů pro investici do zlata“ najdete zde).

Zmíněný článek je dobrou příležitostí objasnit, v čem tyto mýty spočívají a co se skutečně v poslední době děje na trhu se zlatem.

Zamysleme se nad tvrzeními, které jsou často uváděny jako kritika zlata:

1. „Zlato nepřináší pravidelný výnos“

Zlato skutečně nepřináší pravidelný výnos a ani nemůže. Pravidelný výnos může přinášet pouze investice do firmy či jiné entity, která má pravidelné příjmy. Proto můžeme od akcií čekat dividendy nebo od dluhopisů úrok. Zlato je kov, ne firma, a nemůže tak samo o sobě vytvářet žádnou přidanou hodnotu.

Pavel Ryska (1984) |

Porovnávat zlato s akciemi a dluhopisy na základě úroků či dividend ukazuje nepochopení, které okolo zlata panuje. Někteří investoři a poradci jsou zmatení: když zlato nenese úrok ani dividendu a jeho užití v průmyslu je okrajové, kde se pak bere jeho hodnota? Za zlato jako šperk se může platit, ale proč by se za něj mělo platit jako za investici?

Smysl zlata je úplně jinde. Je jedinečný uchovatel hodnoty, neboli slouží jako ideální dlouhodobé peníze. Můžeme vyjmenovat řadu fyzikálních vlastností zlata, které jej činí atraktivním (trvanlivost, dělitelnost, stejnorodost, atd.), ale klíčová je jedna – vzácnost.

Uveďme jedinou statistiku: ročně se vytěží cca tři tisíce tun zlata, ale celkově je ho na světě vytěženého 181 tisíc tun. Roční přírůstek tedy není ani 2 %. Celkový objem zlata roste jen pomalu. Zlato nelze znehodnotit tisknutím jako papírové měny. Nelze jej znehodnotit ani zvýšenou těžbou, protože zlata je v zemi čím dál méně a těžba je obtížná. A zlato se ani neznehodnotí krachem firmy nebo státu jako akcie či dluhopis.

Lidé vždy hledali způsob, jak uchovat hodnotu vytvořeného bohatství. Našli jej ve zlatě, právě pro jeho vzácnost. A zlato dobře plní to, co se od něj čeká. Za posledních 10 let jsme byli svědky hospodářské krize, devalvace měn, nulových úrokových sazeb a prudkého růstu cen nemovitostí. A za tuto dobu cena zlata vzrostla v dolarech o 103 %. Zlato překonalo i americký akciový index S&P 500, který včetně dividend vzrostl o 93 %. V korunách unce zlata přidala ještě více, a to 129 % za 10 let.

2. „Pokrok v těžbě znehodnotí zlato jako například ropu“

Zlato se označuje za komoditu, ale je to úplně jiná komodita než všechny ostatní. Co zlato odlišuje? Drtivá většina ostatních komodit se po vytěžení spotřebuje. Ropa a uhlí se spálí, technické kovy se použijí ve výrobě, zemědělské komodity se zkonzumují. Zlato ne. Jen 10 % vytěženého zlata putuje do výroby, zatímco zbytek zůstává v užívání. To má za následek, že nová těžba je jen malý zlomek již vytěženého objemu, který je dostupný a nabízí se na trhu. I kdyby došlo k senzačnímu objevu nového ložiska a vytěžilo se najednou dodatečných 1 000 tun, přidá to k celosvětové nabídce zlata pouze 0,6 %. Jinými slovy, trh se zlatem je naprosto odlišný od jiných komodit a cena zlata není citlivá na objem současné těžby.

Barel ropy stál před dvěma roky 100 dolarů, nyní stojí 50. Podíl na tom měly nové metody těžby, hlavně tzv. frakování v USA. To zaplavilo trh další ropou a přispělo k propadu ceny. U zlata se nic takového neděje. Nejlepší ložiska byla vytěžena a nová těžba je stále těžší. Před 50 lety se těžilo zlato s hustotou 10 až 20 gramů na tunu horniny. Nyní je to cca 5 gramů (Graf 1).

3. „Centrální banky se odvrátily od zlata“

Co platilo ještě před 10 lety, je dnes přesně naopak. Do hospodářské krize 2008 až 2009 centrální banky skutečně zlato prodávaly. Bylo to v období nízké inflace, slušného hospodářského růstu a kladných úrokových sazeb. Krize ale vše otočila. Od roku 2008 centrální banky jako celek nakupují zlato a tyto nákupy dokonce v loňském roce zrychlily (Graf 2).

Výpočet výnosu investicSpočítejte si online, kolik vynese vaše investice. |

Zatímco západní centrální banky zlato přestaly prodávat, jejich protějšky v rozvíjejících se ekonomikách zlato rychle nakupují. Mají k tomu pochopitelné důvody. Po krizi došlo k rychlému tisku nových dolarů a eur a začalo hrozit jejich znehodnocení. To vyvolávalo riziko pro ostatní země: nelze držet jen dolary a eura, je třeba se něčím jistit. A ideálním prostředkem bylo zlato. Čína, Rusko a mnoho dalších rozvíjejících se ekonomik neustále přikupují další zlato.

4. „Zlato nepatří do běžného portfolia, je to pozůstatek minulosti“

Z pohledu portfolia lze těžko najít lepší prostředek diverzifikace než zlato. Každý investor má obavu z toho, že se jeho investice budou hýbat příliš „spolu“. Například, když mu klesá hodnota nemovitostí, chce aspoň růst cen držených akcií. Když klesá cena akcií, slibuje si růst cen dluhopisů. Hlavně nechce, aby všechno v jeden moment klesalo. Zlato lépe než kterékoli jiné aktivum toto splňuje. Má zápornou korelaci s jinými aktivy, tedy kompenzuje jejich poklesy.

Čtěte také |

To podtrhuje, proč je zlato dobré dlouhodobě. Víme, že hospodářská krize zase přijde, ale nevíme kdy. Víme, že centrální banky experimentují a oslabují měny, ale nevíme, kdy to znova udělají. Víme, že mohou přijít záporné úroky, ale neznáme načasování. Pokud máme zlato dlouhodobě v portfoliu, zajišťuje nás proti těmto rizikům.

Viděli jsme, že zlato není klasickou investicí. Přesto je investicí rozumnou, podloženou dobrými argumenty a prověřenou stovkami let zkušeností. Zlato není motorem, který vytváří dividendu či úrok, ale je unikátním uchovatelem hodnoty a zajištěním proti nepříznivým událostem. Hospodářská krize je negativní pro mzdu ze zaměstnání, pro cenu vlastněných nemovitostí, pro ceny akcií i dluhopisů. Ale zpravidla je pozitivní pro cenu zlata. V tom spočívá užitečnost zlata v portfoliu.

Má nyní zlato smysl?

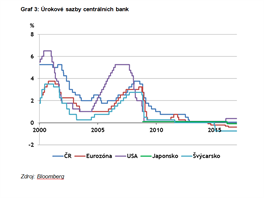

Výkonnost zlata za posledních 10 či 20 let byla silná. Dává ale zlato smysl nyní? Jsem přesvědčen, že ekonomické prostředí již dlouho nebylo tak pozitivní pro zlato, jako je právě teď. Centrální banky stlačily úrokové sazby na nulu a některé z nich již do záporu (Graf 3).

To je nebezpečný experiment, který tu nikdy nebyl a jehož dopady neznáme. Extrémně nízké úroky se přenesly do světa termínových vkladů a dluhopisů. Lze najít jen minimum bezpečných dluhopisů se slušným úrokem. Některé klasické investice přestávají dávat smysl, protože nesou riziko a nenabízejí žádný výnos. Absurdní situace nastala u státních dluhopisů, z nichž letos přibližně třetina na celém světě již nese záporný výnos. Investor si kupuje zaručenou ztrátu. Rovněž akcie vzrostly na ceně, dividendový výnos klesl a riziko pouze vzrostlo. Pokud u běžných investic klesá výnos a roste riziko, zlato z toho profituje.

Vysoké ceny dluhopisů a akcií jsou nastaveny na snový svět, v němž nejsou žádná rizika a pouze růžová budoucnost. Způsobily to svými intervencemi centrální banky. Finanční svět se ale pravidelně vrací do reality a ta může být při příštím vystřízlivění o dost nepříjemnější než posledně. Všude je jen více dluhu a méně růstu. Dříve či později budou muset některé dluhopisy a akcie klesnout na ceně, ať už rozbuškou bude hospodářská recese, růst inflace či cokoli jiného. Pak se zlato jako už mnohokrát ukáže jako nenahraditelná součást portfolia.