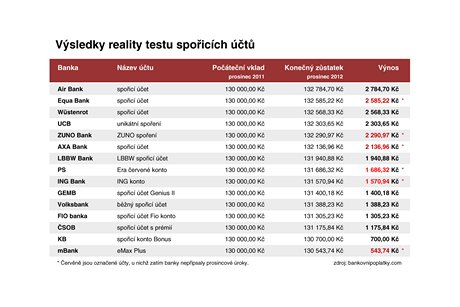

Přestože nejsou u všech bank ještě připsané úroky za prosinec (v tabulce označeny červeně), je možné brát výsledky za téměř definitivní. Zbylé banky by měly úroky připsat do konce ledna (každá podle svých podmínek).

Na prvním místě s čistým výnosem 2 785 korun končí Air Bank, které neuškodilo ani říjnové snížení úrokové sazby o desetinu procenta.

O druhou příčku se poslední měsíce přetahovaly Wüstenrot s Equa bankou. Nakonec si stříbrnou medaili odnáší spořicí účet od Equa banky, na kterém za rok přibude přibližně 2 650 korun (až banka připíše prosincové úroky).

Bronzovou příčku si vyrovnanými výkony odnáší Wüstenrot, která připsala na svůj spořicí účet čistého celkem 2 568 korun. V tabulce dojde jen k jednomu přesunu.

Bramborová medaile bude po připsání přibližně dalších 80 korun (úroky za 12 dní v prosinci) patřit Zuno bance a UniCredit Bank nakonec skončí pátá. Z posledního místa se ale určitě nepodaří odlepit mBank, na jejímž spořicím účtu přibude po roce necelých šest stovek.

Jako vzor posloužil průměrný vklad

"Vše začalo v prosinci roku 2011, kdy jsme uložili na 17 spořicích účtů po 130 tisících korunách a rozhodli se celý rok sledovat, kolik peněz tam bude přibývat," vysvětluje majitel serveru Bankovnipoplatky.com Patrik Nacher a odpovídá na mnohé dotazy čtenářů, proč právě 130 tisíc: "Uvedenou částku jsme zvolili podle statistických údajů ČNB, které ji v té době uváděly jako průměrný vklad obyvatelstva."

V den zahájení se testu zúčastnily a metodice testování vyhověly tyto banky: Air Bank, AXA Bank, Citibank, ČSOB, Equa Bank, Fio banka, GE Money Bank, ING Bank, KB, LBBW Bank, mBank, Poštovní spořitelna, Raiffeisenbank, UniCreditBank, Volksbank, Wüstenrot a Zuno banka.

První bankou, která opustila testování, byla Raiffeisenbank. V březnu loňského roku totiž přestala nabízet původní spořicí účet a žádný jiný bankou poskytovaný nevyhověl metodice testování.

U tří ústavů, Citibank, Komerční banky a UniCredit Bank bylo nutné ke spořicímu účtu založit i placený běžný účet. Ještěže UniCredit Bank poplatek v březnu zrušila, protože právě poplatky za běžný účet odsoudily Komerční banku na jedno z posledních míst a Citibank dostaly dokonce do minusu. V srpnu bylo jasné, že úroky nestačí pokrýt vysoké měsíční poplatky (na účtu bylo po osmi měsících méně než na začátku), proto byla Citibank z testování vyřazena. Do finále se tedy probojovalo 15 spořicích účtů.

Zisky na charituCelkový výnos ve výši |

"Projekt se ukázal být užitečnějším, než jsem si původně myslel. Reality test totiž upozornil na některé situace, které jsem ani neočekával, že nastanou - jako byly komplikace při otevírání účtů, zmatky kolem připisování úroků či rozdílný přístup bank při rušení účtu. Každopádně chci v podobném testování pokračovat, protože vypovídací hodnota je vyšší a užitek pro klienty větší než prosté porovnávací tabulky," hodnotí celý rok Patrik Nacher.

Postřehy, které přinesl reality test

- Pokud banka nabízí úrok ze spořicího účtu například dvě procenta ročně a zároveň ale vyžaduje vedení zpoplatněného běžného účtu, pak reálný úrok nedosahuje inzerovaných dvou procent, ale hodnoty nižší. Při určité nepříznivé (nikoli nereálné) kombinaci může tedy spořicí účet generovat přímou ztrátu. K tomu také došlo u Citibank.

- Pět bank připisovalo úroky čtvrtletně (ČSOB, ING, KB, UniCredit Bank a Volksbank). U těchto bank se tedy ve výpisech vždy dva měsíce objevovaly nulové zisky a teprve každý třetí přibyly úroky. V této souvislosti je zajímavá situace u ČSOB a Poštovní spořitelny. Ačkoliv Poštovní spořitelna spadá pod ČSOB, připisuje úroky měsíčně.

- V březnu oznámila UniCredit Bank, že od ledna ruší povinnost mít ke spořicímu účtu zpoplatněný běžný účet. "Účet jsme tedy zrušili, ale ve skutečnosti to bylo možné až od února, ne od ledna, jak zněla původní informace," podotýká Patrik Nacher s tím, že obyčejný klient ani neměl šanci se o této možnosti dozvědět, protože ani na webu banky ani ve zprávách internetového bankovnictví žádná informace nebyla.

- K zajímavé situaci došlo u Air Bank, které se za březen podařilo omylem připsat svým klientům místo úroku 2,5 jen jedno procento. Stalo se to na apríla, což vyvolalo mnoho otázek klientů, zda nejde o nepovedený žertík. Během necelého jednoho dne však banka chybně připsaný úrok stornovala a připsala klientům správnou částku. Podle generálního ředitele banky chyba nastala při testování úpravy systému.

- Zatímco GE Money Bank, Komerční banka, Air Bank a posléze i Zuno úroky v průběhu roku snižovaly, nabídla v srpnu Equa bank nový produkt s názvem Spořicí účet Extra s úrokem složeným z garantovaného výnosu 1,8 procenta ročně a extra úroku 0,8 procenta (připsán, pokud v daném měsíci z účtu neproběhla žádná odchozí platba). Účet splňoval podmínky testu, proto na něj byly peníze převedeny. Tento bonus tak vynesl Equa banku na konečné druhé místo. Na to, aby účet zaútočil na zlato, to však nestačilo.

- V průběhu testu bylo zajímavé sledovat rozdíly ve výši připsaných úroků u bank, které měly shodné úročení. Rozdíly (byť nepatrné) jsou způsobeny rozdílným použitím počtu dní v roce. Jednotlivé banky totiž používají pro výpočet výše úroků tři různé hodnoty počtu dní v roce (360, 365 a skutečný počet dní v roce, tedy v roce 2012 366 dnů). Například za leden se lišily připsané úroky o necelých sedm korun. U sledované částky (130 tisíc korun) nejsou rozdíly tak podstatné, u vysokých částek však může způsob výpočtu udělat již podstatné rozdíly.

Nechte své peníze vydělávatFINmarket.cz pravidelně aktualizuje produktové novinky, urychluje a zjednodušuje založení spořicích účtů. |