Čím více jsou investoři ukolébáváni, tím více se začíná objevovat pesimistických hlasů, které prorokují na akciových trzích pokles, někdy i výrazný pád, jako jsme zažili při finanční krizi v letech 2008 až 2009.

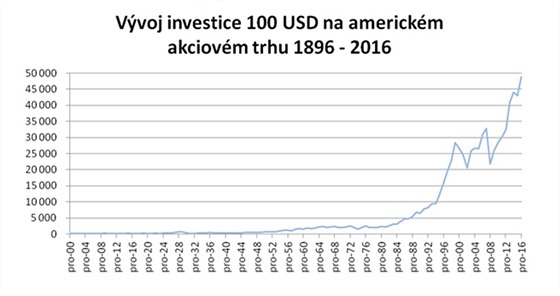

Jelikož popisovat aktuální dění v poklidných vodách de facto postrádá smysl, podíval jsem se na několik statistických dat. Pojďme si ukázat trhy bez emocí na základě historických dat, která sahají až do devatenáctého století. A to na jednom z nejznámějších ukazatelů vývoje, na americkém akciovém trhu, který je označován jako Dow Jonesův index (DJIA).

Fakta

|

Trocha investiční statistiky

Od roku 1896 (posledních 120 let) byla celková roční výkonnost indexu DJIA 79krát kladná a pouze 41krát záporná. To znamená, že dvě třetiny let byly pozitivní a pouze třetina negativní. K tomu maximální jednoroční růst byl 82 procent (rok 1915) a maximální jednoroční propad byl „pouze“ 53 procent (rok 1931). Také aritmetický průměr růstových let byl vyšší než aritmetický průměr propadů v letech se zápornou výkonností. DJIA totiž rostl průměrně 19,14 procenta v růstových letech a klesal jen o 15 procent v záporných letech. Medián také mluví ve prospěch růstových let, kdy medián činil 16,29 procenta, při propadech to bylo -12,57 procenta. Tato data mluví tedy ve prospěch akcií.

| Roční výkonnost DJIA od 1896 | Počet let | Kladné/ záporné roky v % | Maximální růst/propad v % | průměrný roční růst/propad v % | Medián růstu/propadu v % |

|---|---|---|---|---|---|

| kladná | 79 | 65,83 | 81,66 | 19,14 | 16,29 |

| záporná | 41 | 34,17 | -52,67 | -14,94 | -12,57 |

| Celkem | 120 | 100,00 | - | - | - |

| zdroj: analýza Broker Trust | |||||

Investiční horizont u akciových trhů je nejdelší ze všech tříd aktiv. Podíváme-li se ovšem na extrémní investiční horizont přes několik generací, tak se dostáváme k ročnímu zhodnocení 5,48 procenta p.a. (1916 – 2016). Vezme-li kratší horizont například léta 1986 – 2016, tak zhodnocení dosahuje 8,13 procenta p.a. Další investiční horizonty jsou v tabulce.

| Zhodnocení p.a. 1916–2016 (100 let) | 5,48 % |

| Zhodnocení p.a. 1936–2016 (80 let) | 6,05 % |

| Zhodnocení p.a. 1966–2016 (50 let) | 6,66 % |

| Zhodnocení p.a. 1986–2016 (30 let) | 8,13 % |

| Zhodnocení p.a. 1996–2016 (20 let) | 5,76 % |

| Zhodnocení p.a. 2001–2016 (15 let) | 4,63 % |

| Zhodnocení p.a. 2006–2016 (10 let) | 4,72 % |

| zdroj: analýza Broker Trust | |

Je tedy zřejmé, že akcie jsou v dlouhém období výnosné. Vždy bude ovšem záležet na investičním horizontu a také na konkrétním období, ve kterém se lidstvo nachází. Například po období velké hospodářské deprese, která vypukla v roce 1929, trvalo americkým akciím 22 let (1929–1951), než se vrátily na předkrizové úrovně. Důvodem takto dlouhé rekonvalescence byla druhá světová válka. Při finanční krizi v roce 2008/2009 trval návrat na předkrizové úrovně pouze šest let, tedy již ke konci roku 2013 DJIA evidoval vyšší úroveň než předkrizové maximum z konce roku 2007.

Vraťme se k období 1929–1951, které bylo pro akcie nepříznivé. Vedle jednorázových investic, jak demonstruje výše uvedený graf, můžeme zvolit i jinou strategii, a tou je pravidelné investování.

Stodolarová investice

Představte si, že byste zainvestovali do akcií sto dolarů na konci roku 1929, kdy v meziročním porovnání byl DJIA na svých historických maximech (ostatně jako dnes). Poté přišla velká hospodářská deprese a ke konci roku 1930 akcie propadly o téměř 34 procent (v roce 1931 dokonce o dalších 52,67 %). Vaše potenciální ztráta je tedy 34 procent. Vy ale zvolíte strategii, že ke konci každého roku, který na akciích zakončí níže, než byl vrchol v roce 1929, budete investovat pravidelně 100 dolarů. Jestliže dodržíte svoji strategii, budete investovat až do roku 1950, protože až v roce 1951 byl DJIA na vyšších hodnotách než v roce 1929.

Michal Valentík |

Každý rok po dobu 22 let jste tedy investovali sto dolarů – celkem 2 200 dolarů. V roce 1929 dosahovala hodnota DJIA 248,48 bodu. Vy jste díky pravidelnému investování po dobu 22 let a díky tomu, že akciové trhy zpočátku klesaly, dosáhli průměrné nákupní ceny za oněch 22 let 134,66 bodu. Vydělme nyní 2 200 dolarů průměrnou nákupní cenou 134,66. Dostaneme 16,33. V roce 1951 již akcie byly na novém vrcholu, tudíž byste znovu nezainvestovali, nýbrž celou investici prodali. Prodáváte 16,33 jednotek za 269,22 (hodnota DJIA ke konci roku 1951). Celkem tedy utržíte 4 396 dolarů. Počáteční investice byla 2 200 dolarů, celkové zhodnocení dosáhlo 99,82 procenta. Vyjádřeno na roční bázi to činí 3,2 procenta p.a.

Z výše uvedeného příkladu, který vychází z historie (a dokonce z nejtemnějšího období 20. století), vidíme, že i na klesajících trzích lze dosáhnout pozitivního výsledku. Vše závisí jenom na naší investiční doktríně. Tedy na tom, jsme-li schopni dodržet zvolenou strategii a v tomto případě každoročně zainvestovat stejnou sumu do té doby, než budou akcie opět na historických maximech.